تتعرض المؤسسات المالية لضغوط لزيادة وتكثيف إجراءات الأمن لديها، لا سيما في ظل تنامي اتجاهات عديدة، مثل تبني تقديم الخدمات المصرفية عبر الأجهزة المتنقلة، الأمر الذي يجعل المنصات الدفاعية المسؤولة عن حماية البنية التحتية لتكنولوجيا المعلومات في البنوك عرضة لمخاطر الهجمات الإلكترونية المتنامية. ويلعب العملاء، بشكل متزايد، دورا مهما في الكشف والإبلاغ عن حالات الاختراق الأمني، حيث أفادت ربع المؤسسات المالية (24%) بأن بعض التهديدات التي واجهتها في العام 2016 قد اكتشفت من قبل العملاء.

وخلصت دراسة بحثية أجرتها كاسبرسكي لاب بالتعاون مع B2B International بعنوان: المخاطر الأمنية في المؤسسات المالية بأن الاستثمار في منصات الحماية الأمنية يشكل أولوية قصوى بالنسبة للبنوك والمؤسسات المالية. وتنفق بنوك الخدمات المصرفية للأفراد، التي تعاني من الهجمات الإلكترونية المستهدفة لبنيتها التحتية وعملائها على حد سواء، على منظومة أمن تكنولوجيا المعلومات أكثر بثلاثة أضعاف مقارنة مع مقدار ما تنفيه المؤسسات غير المالية. وإلى جانب ذلك، تقر 64% من البنوك بأنها سوف تستثمر في تحسين أمن تكنولوجيا المعلومات لديها بصرف النظر عن العائد على الاستثمار، وذلك للامتثال لمتطلبات الجهات التنظيمية الحكومية المتزايدة وكذلك متطلبات الإدارة العليا لديها وحتى عملائها.

ومع أن البنوك تبذل جهوداً حثيثة وجدية وترصد ميزانيات كبيرة لحماية أمن وسلامة بيئتها التشغيلية ضد الهجمات الإلكترونية المعروفة والمجهولة، إلا أن توفير الحماية لنطاقات أوسع من البنية التحتية لتكنولوجيا الموجودة بمختلف أنواعها من التقليدية إلى المتخصصة وأجهزة الصراف الآلي وأجهزة الشراء الإلكتروني، هو أمر بالغ الصعوبة. كما أن مشهد التهديدات الإلكترونية الواسع ودائم التغير، إلى جانب التحدي المتمثل في تحسين السلوك الأمني لدى العملاء، قد وضع في متناول المحتالين ثغرات أمنية متزايدة ولاحصر لها لشن هجمات الاختراق الأمني من خلالها.

المخاطر الناشئة: هجمات الهندسة الاجتماعية على الحسابات المصرفية

أظهرت الدراسة حجم المخاطر المستجدة ذات الصلة بالخدمات المصرفية عبر الأجهزة المتنقلة على أنها اتجاه أو نزعة من شأنها أن تعرض البنوك للتهديدات الإلكترونية الجديدة. وتتوقع 42% من البنوك بأن الأغلبية الكبيرة من عملائها ستستخدم قنوات الخدمات المصرفية عبر الأجهزة المتنقلة في غضون ثلاث سنوات، ولكنها أقرت بأن المستخدمين غير مبالين على الإطلاق بتصرفاتهم وسلوكهم على الإنترنت. وأقرت الغالبية العظمى من 46% البنوك التي شملها الاستطلاع بأن العملاء يتعرضون في كثير من الأحيان لهجمات التصيد الإلكتروني، حيث أبلغت 70% من البنوك أيضاً عن تعرضها لحالات احتيال مالي نتيجة لذلك، الأمر الذي تسبب في تكبيدها خسائر مالية.

وفي ظل تفاقم وارتفاع حدة هجمات التصيد الإلكتروني والهندسة الاجتماعية على عملاء البنوك، بادرت الأخيرة إلى إعادة تقييم نهجها الأمني في هذا المجال. يرى 61% من المستطلعين بأن تحسين أمن التطبيقات والمواقع الإلكترونية المستخدمة من قبل العملاء يندرج كأحد الأولويات الأمنية الرئيسية، يليه مباشرة تطبيق نظام مصادقة وتحقق من بيانات التعريف الشخصية أكثر تطوراً وتعقيداً (أولوية رئيسية بنسبة 52%).

وعلى الرغم من أن البنوك معرضة للوقوع ضحية لخدع وأساليب الاحتيال والتصيد الإلكتروني التي تستهدف عملائها، فهي لاتزال تتخوف أكثر من "عدوها القديم"، أي الهجمات الموجهة. وفي الواقع، إن لدى البنوك سبب وجيه لهذا القلق، وذلك لأن أساليب وطرق شن الهجمات الموجهة قد أصبحت أكثر شيوعا وانتشاراً، لا سيما بعد ظور منصات - البرمجيات الخبيثة كخدمة - التي تستخدم لإلحاق الأذى بالمؤسسات المالية.

الهجمات الموجهة: التهديدات المستمرة

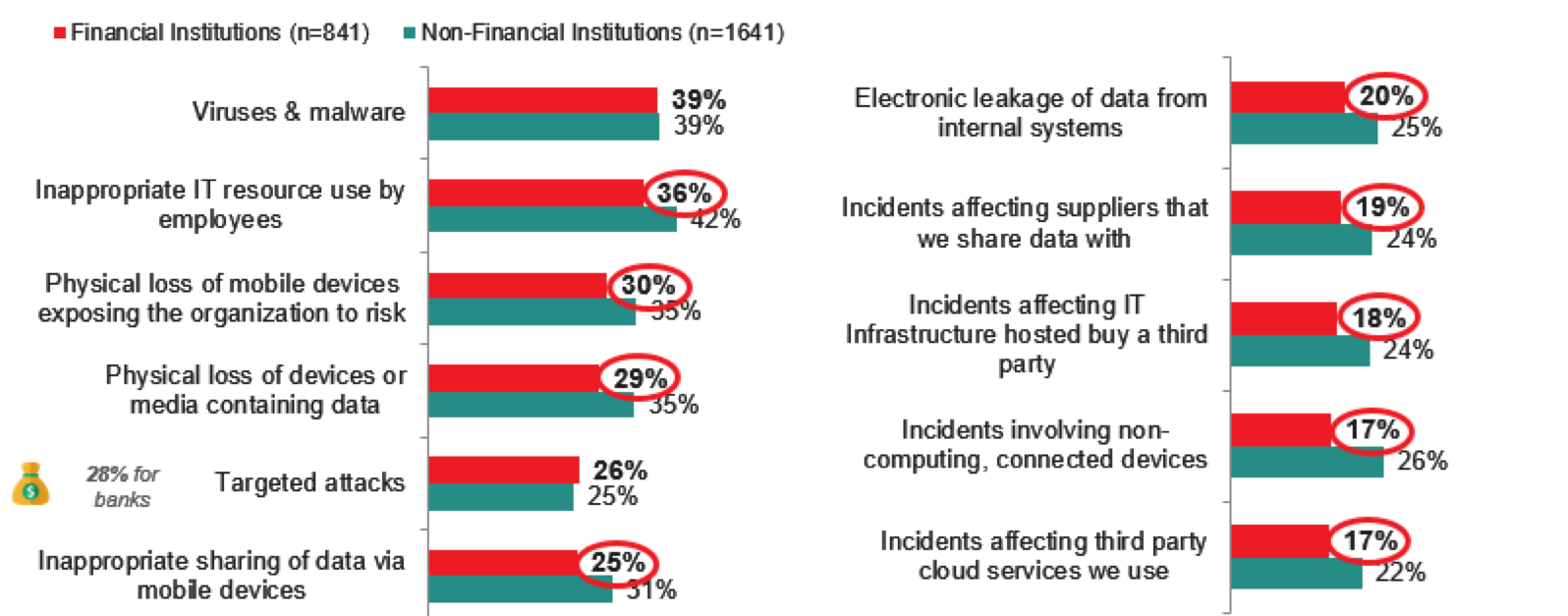

دلت تجارب الحوادث الأمنية الحقيقية على أن الاستثمارات في الأمن ضمن القطاع المالي تستحق فعلاً هذا الجهد والتكاليف في معظم الحالات، حيث أن الحالات الأمنية المبلغ عنها من قبل المؤسسات المالية أقل بكثير من تلك التي تعرضت لها شركات لها نفس الحجم في القطاعات الأخرى، باستثناء الهجمات الموجهة والبرمجيات الخبيثة. وفي واقع الحال، يتطلب الكشف عن أي نشاط غير عادي أو ما يحتمل أن يكون برمجية خبيثة، الجمع بين الوسائل النظامية وبرمجيات خبيثة غير المندسة عن طريق الملفات (Fileless Malware)، ويتطلب كذلك مجموعة من الحلول المضادة للهجمات الموجهة ومنصة واسعة من استخبارات البيانات الأمنية. ومع ذلك، لايزال هناك 59% من الشركات المالية التي لم تطبق بعد منصة استخبارات التهديدات لطرف ثالث.

أنواع الحالات الأمنية العامة التي شهدتها البنوك: هجمات البرمجيات الخبيثة والهجمات الموجهة هي الحالات الأمنية الوحيدة التي تعاني منها المؤسسات المصرفية بشكل أكبر من نظيراتها في القطاعات الأخرى.

إن تبادل استخبارات التهديدات من شأنه أن يساعد البنوك على تحديد التهديدات الجديدة والناشئة بشكل أسرع، وهي نقطة جديرة بالاهتمام والمتابعة بالنسبة لها، وذلك بالنظر إلى انخفاض مستوى المخاوف لدى البنوك حول بعض أجهزتها الأكثر عرضة للهجمات، مثل أجهزة الصراف الآلي. كما إن تبادل المزيد من استخبارات تهديدات الطرف الثالث، في هذا الصدد، من الممكن أن يساعد البنوك على الاستعداد لمواجهة التهديدات غير المتوقعة.

حماية أجهزة الصراف الآلي: مخاوف أقل وتعرض أكبر للهجمات

تبدي البنوك مستويات منخفضة نسبيا من القلق بشأن مخاطر تكبد خسائر مالية نتيجة شن هجمات على أجهزة الصراف الآلي، وذلك على الرغم من كون هذه الأخيرة معرضة بشكل أكبر لهجمات من هذا النوع. هناك 19% فقط من البنوك التي تظهر مخاوف من تعرض أجهزة الصراف الآلي وأجهزة السحب النقدي لديها إلى هجمات، وذلك على الرغم من تزايد معدل البرمجيات الخبيثة المستهدفة لهذا الجزء من البنية التحتية في البنوك (ذكرنا في ورقتنا البحثية حول التهديدات الصادرة في العام 2016 بأن هناك نمو بنسبة 20% في هجمات البرمجيات الخبيثة على أجهزة الصراف الآلي مقارنة بالعام 2015).

وعلق فينيامين ليفتسوف، نائب رئيس خدمات الأعمال للشركات في كاسبرسكي لاب بالقول، "إن مكافحة التهديدات دائمة التغير التي تستهدف البنية التحتية لتكنولوجيا المعلومات وحسابات العملاء هو التحدي الماثل أمام المؤسسات المالية يومياً. ولتطبيق آلية استجابة فاعلة، من شأنها حماية جميع النقاط المعرضة للتهديدات، فالأمر يتطلب من قطاع الخدمات المالية توفير عدة عناصر رئيسية تشمل: إنشاء منصة حماية متكاملة لمكافحة الهجمات الموجهة، وتبني منظومة أمنية متعددة القنوات لمكافحة الاحتيال، والحصول على استخبارات معلومات مفيدة حول مشهد التهديدات دائم التغير."