ضخّت الحكومة نحو 370 مليون دينار إضافية في البنوك المحلية، لتصل الودائع الحكوميّة إلى مستوى قياسي عند 5.7 مليار دينار، فيما يبدو أنه محاولة لتعزيز سيولة الجهاز المصرفي، في ظل التراجع الحاد لودائع القطاع الخاص ، وفق ما نقلت صحيفة "الرأي" الكويتية اليوم الخميس (14 يناير / كانون الثاني 2016).

وأظهرت الأرقام الحديثة التي نشرها بنك الكويت المركزي على موقعه أمس، أن ودائع القطاع الخاص في البنوك الكويتية سجلت تراجعاً كبيراً إضافياً في نوفمبر الماضي بنحو 427 مليون دينار، ليصل التراجع خلال شهرين فقط إلى 1.2 مليار دينار، وإلى أكثر من ملياري دينار خلال ستة أشهر، ما يشكّل إشارة جديدة إلى تراجع السيولة.

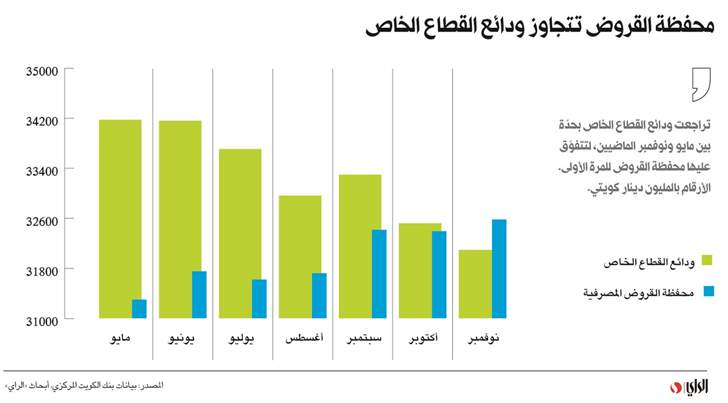

وأدى هذا التراجع الحاد إلى تفوّق رصيد القروض الممنوحة من البنوك الكويتية على ودائع القطاع الخاص للمرّة الاولى منذ سنوات. إذ بلغ رصيد الأولى 32.58 مليار دينار، مقابل 32.1 مليار دينار للثانية.

ومن شأن ذلك أن يؤثر بشكل مباشر على فائدة القروض التي تشهد هي الأخرى ضغطاً صعودياً، خصوصاً وأن البنوك مقيّدة بنسب معيّنة للإقراض مقابل الودائع، تتراوح بين 75 في المئة و100 في المئة، بحسب آجال الودائع.

وجاء التراجع الأكبر في جانب الودائع بالدينار الكويتي، التي انخفض رصيدها بنحو 220.7 مليون دينار إلى 28.87 مليار دينار، فيما تراجعت الودائع بالعملات الأجنبية بواقع 206.8 مليون دينار إلى 3.23 مليار دينار.

وانعكس هذا التراجع على أسعار فوائد الإيداع، التي ارتفعت بشكل واضح، حتى قبل قرار البنك المركزي في 16 ديسمبر الفائت برفع سعر الخصم. إذ ارتفع معدل الفائدة على ودائع السنة بالدينار إلى 1.263 في المئة، مقارنة بـ1.242 في المئة في أكتوبر و1.115 في المئة في سبتمبر. كما ارتفعت على الودائع بالدولار إلى 0.644 في المئة، مقارنة بـ 0.633 في المئة في أكتوبر و0.636 في المئة في سبتمبر.

التدخل الحكومي

ويبدو أن الحكومة استمرت في دعم سيولة الجهاز المصرفي لتعويض شيء من تراجع الودائع، فقد زاد رصيد الودائع الحكوميّة بواقع 151.8 مليون دينار في نوفمبر لتصل إلى 5.75 مليار دينار، وهو رقم قياسي للودائع الحكوميّة، ليس له سابق في البيانات المتوافرة على موقع البنك المركزي، أقله منذ 2008. كانت الحكومة قد زادت ودائعها بنحو 209 ملايين دينار خلال أكتوبر، ليصل إجمالي زيادة الودائع الحكومية خلال شهرين إلى 371 مليون دينار.

ومن الجدير بالذكر أن الجهات الحكوميّة المستقلّة مثل مؤسسة البترول الكويتية وغيرها لا تصنّف ودائعها ضمن الودائع الحكوميّة، بل ضمن ودائع القطاع الخاص، ما يرجّح معه أن تكون الودائع الحكوميّة وشبه الحكوميّة قد اقتربت من ربع ودائع القطاع.

وساعدت زيادة الودائع الحكومية في تقليص انخفاض الرصيد الإجمالي للودائع المصرفية إلى 275.6 مليون دينار في نوفمبر، لينهي الشهر عند 37.85 مليار دينار، وهو أدنى رصيد للودائع منذ 11 شهراً.

وتشكّل زيادة الودائع الحكوميّة تأكيداً عملياً لما سمعه مديرو الخزينة في البنوك من البنك المركزي أخيراً، من تأكيدات للالتزام الحكومي بدعم سيولة الجهاز المصرفي متى استدعت الحاجة، لكنّ ذلك لا ينفي حقيقة وجود طلب قوي على الدينار.

ويبدو أن التدخل الحكومي كانت له بعض المفاعيل الإيجابية على مستويات السيولة، إذ شهدت توظيفات البنوك لدى البنك المركزي نوعاً من الاستقرار عند 4.8 مليار دينار (بانخفاض 50 مليون دينار فقط عن الشهر السابق)، وذلك بعد أشهر من التراجع الحاد. بل إن ودائع البنوك تحت الطلب لدى البنك المركزي ارتفعت بشكل ملحوظ خلال نوفمبر من 310.7 إلى 450.6 مليون دينار. لكن ذلك قابله تراجع الودائع لأجل لدى البنك المركزي بنحو 190.1 مليون دينار إلى 2.43 مليار دينار.

ومعلوم أن توظيفات البنوك لدى البنك المركزي تشمل الودائع لأجل أو تحت الطلب، وما توظفه من أموال في السندات التي يطرحها البنك المركزي لسحب فائض السيولة من الجهاز المصرفي. ولذلك، غالباً ما ترتفع مطالب البنوك على البنك المركزي عندما يكون لديها فائض في السيولة يصعب عليها تصريفه من خلال عمليات الإقراض العادية للقطاع الخاص.

وفي ظل نقص السيولة، استمرت معدلات فائدة الانتربنك (ما بين البنوك) بالارتفاع الحاد، ليبلغ معدلها لليلة الواحدة خلال نوفمبر 0.665 في المئة للعرض، و0.420 في المئة للطلب، مقابل 0.526 في المئة و0.326 في المئة في المئة على التوالي في الشهر السابق. وفي معدلات الأسبوع، ارتفع سعر العرض إلى 0.858 في المئة والطلب إلى 0.591 في المئة، مقابل 0.757 في المئة و464 في المئة على التوالي في أكتوبر.

عجز الميزانية

ويرجح أن يكون للتطورات في سوق النقد تأثير على توجهات الحكومة في ما يتعلق بتمويل العجز. إذ من المعلوم أن إصدار سندات الخزينة (أو الصكوك) بالدينار كان الخيار المرجح لدى وزارة الماليّة، لأسباب عدّة، منها أن تكلفة الاقتراض أقل من متوسط العائد التاريخي على الاستثمارات الكويتية السيادية، ومنها أيضاً الحاجة إلى تطوير سوق المال وتعميقه، وتوفير منحى عائد يساعد الشركات في إصدار سندات الدين الخاص.

لكن في ظل نقص السيولة بالدينار قد يخسر خيار إصدار السندات أرجحيته، أخذاً بنصيحة صندوق النقد الدولي، الذي أوصى الكويتي بالمزج بين ثلاث أدوات في تمويل العجز، هي السحب من الاحتياطي وإصدار السندات المحليّة، وإصدار السندات الدوليّة، خصوصاً إذا ما تبين أن طرح السندات بالدينار سيؤثر سلباً على مستويات السيولة وموارد الإقراض المتاحة للقطاع الخاص.