تعرض الزخم الكبير الذي شهدته أسعار المعادن الثمينة مؤخراً إلى تراجع واضح مدفوعاً بالتلميحات المفاجئة للاحتياطي الفدرالي باحتمال رفع أسعار الفائدة خلال شهر ديسمبر.

ونجحت أسعار النفط الخام في تحقيق استقرار هام، على الرغم من تزايد التركيز على ارتفاع العرض، في حين يتوجه الغاز الطبيعي إلى تسجيل أدنى سعر له خلال السنوات الـ 13 الماضية، وأعلى مستوى انخفاض في السعر خلال شهر واحد في العام الجاري. وتعرض قطاع المعادن الثمينة لأسوأ ضربة بعد قطاع المحاصيل، بسبب تلميحات الاحتياطي الفدرالي باحتمال رفع أسعار الفائدة، إلى جانب المخاوف الناجمة عن التباطؤ الاقتصادي الصيني.

ومن المتوقع أن يستقطب العد التنازلي لرفع أسعار الفائدة من قبل الاحتياطي الفدرالي خلال ستة أسابيع اهتماماً كبيراً في الأسواق في الأسابيع القادمة، إلى جانب عمليات التدقيق الواسعة في البيانات الاقتصادية التي يتوقع أن نشهدها خلال هذه الفترة، وتقارير سوق العمل الشهرية يومي 6 نوفمبر و 4 ديسمبر. بالإضافة إلى ما سبق، يأتي احتمال إصدار البنك المركزي الأوروبي لدفعة جديدة من التسهيلات الكمية يوم 3 ديسمبر ليزيد من حالة عدم الوضوح في السوق.

ويمثل هذا الاحتمال تحدياً خاصاً لمتداولي العملات، الذين كانوا بانتظار اقتراب سعر اليورو مقابل الدولار من معدلاته المثالية، حيث يمثل التداول بين هاتين العملتين أهم عمليات التداول بالعملات عالمياً. وسيؤدي اتخاذ البنكين المركزيين الأهم في العالم لهذه الخطوات إلى تعزيز قيمة الدولار الأمريكي في العام المقبل، ما سيزيد من التحديات التي تواجه أسواق السلع حالياً، والناجمة عن زيادة العرض وفرط القدرة الإنتاجية.

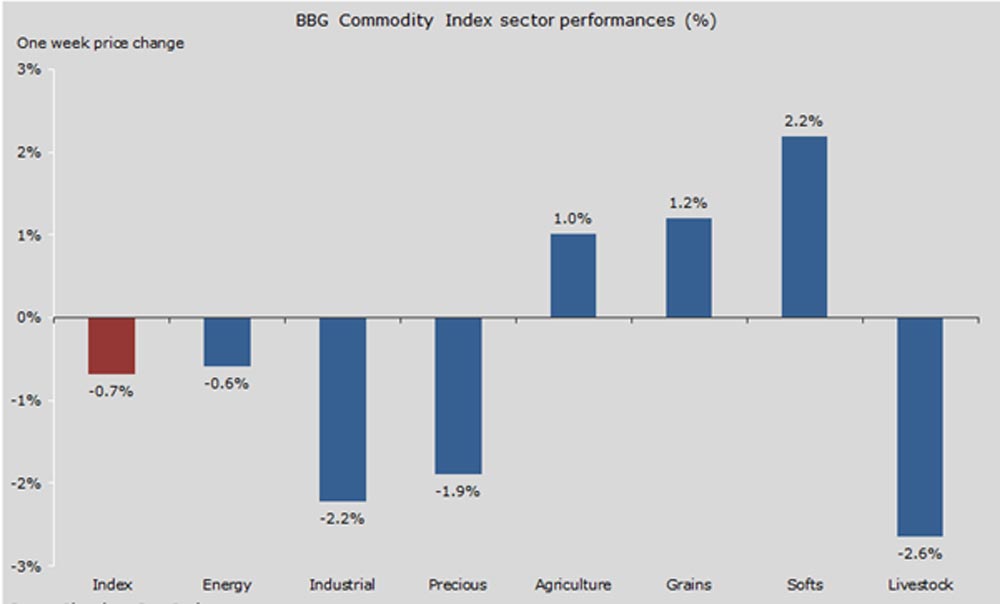

وقد استمر مؤشر بلومبرج للسلع، والذي يقيس سلة متكاملة من المواد الخام تشمل منتجات الطاقة والمعادن والمنتجات الزراعية، في الانخفاض، على الرغم من حفاظه على مستويات أعلى من القيمة الأدنى خلال السنوات الـ 13 الماضية، والتي وصلها في شهر أغسطس الماضي. ومقارنة بالفترة ذاتها من العام الماضي، شكل قطاعا الطاقة والمعادن الثمينة النسبة الأكبر من الخسائر في الأسواق، والتي وصلت إلى 17% كما يوضح هذا المؤشر.

ويمثل قطاع المعادن أسوأ أداء بين القطاعات خلال الأسبوع الماضي، متأثراً بالأخبار حول احتمال رفع أسعار الفائدة الأمريكية في وقت أبكر من المتوقع، إلى جانب المخاوف المرتبطة بالتباطؤ الاقتصادي الصيني، حيث أسهم هذان العاملان بدفع هذا القطاع إلى منطقة سلبية. وشهد الزنك تراجعاً إضافياً، أدى إلى خسارة الأرباح التي شهدها يوم 8 أكتوبر عندما أعلنت ’جلينكور‘ عن تخفيض إنتاجها. من جانبه، حافظ النحاس على موقعه الأفضل بين المعادن، على الرغم من الخسائر التي سجلها خلال الأسبوع، حيث خسر نصف الأرباح التي سجلها خلال فترة ارتفاعه في أكتوبر.

وسجلت العقود الآجلة للقمح على جانبي المحيط الأطلسي أرباحاً واضحة، تعود إلى الصادرات الأمريكية الأقوى من المتوقع، إلى جانب تزايد المخاوف من الظروف المناخية الجافة في منطقة البحر الأسود وغربي أستراليا. ويعود سبب توقعات الجفاف إلى تنامي ظاهرة النينو، التي يتوقع أن تصبح الأشد التي يشهدها العالم خلال عقود. وتسبب ظاهرة النينو أمطاراً غزيرة في أمريكا الشمالية، مقابل ظروف مناخية جافة في جنوب شرق آسيا وأستراليا. وقد تسبب هذه الظاهرة المناخية ارتفاعاً مماثلاً في أسعار السلع الخفيفة مثل القهوة والكاكاو وحتى السكر.

وشهد السوق تراجعاً من قبل المشترين المتفائلين في قطاعي الذهب والفضة، متأثراً بالأخبار عن الرفع المحتمل لأسعار الفائدة من قبل الاحتياطي الفدرالي.

وتسببت اللجنة الفدرالية للأسواق المفتوحة بتموضع غير سليم للمتداولين في قطاع المعادن الثمينة بعد إحياء احتمال رفع أسعار الفائدة في ديسمبر. شهد الذهب والفضة معاً انخفاضاً دون مستويات الدعم الأخيرة، خصوصاً مع التحديات التي تمثلها الصفقات الطويلة بالنسبة للمعدنين.

منذ أن وصل الذهب إلى تموضع قياسي في الصفقات القصيرة في يوليو الماضي، شهدت الأشهر الماضية تغيراً كبيراً في مزاج صناديق التحوط. وشهدت السوق خلال الأسابيع الأربعة الماضية فقط ارتفاعاً في تموضع الذهب بالصفقات الطويلة بقيمة ثلاثة أضعاف، من 40 ألف حصة إلى 122 ألف حصة في العشرين من أكتوبر، مع قيام المتداولين التقديريين بمراكمة العقود الآجلة الطويلة بما وصل إلى 45 ألف حصة.

منذ بدء جمع البيانات التقديرية حول الفضة في عام 2006، لم نشهد تعاملات تقديرية طويلة الأجل بهذا الشكل إلا في خمسة أوقات سابقة، وجميعها أدت إلى انخفاض حاد في الطلب من قبل المشترين المتفائلين.

وعلى الرغم من أن التوقعات الأساسية للفضة في العام القادم تعد أفضل من توقعات الذهب، إلا أن أداء الذهب يبقى مرتفعاً، وهو ما يدفع بأداء الفضة إلى الارتفاع ايضاً. وارتفع معدل الفضة مقابل الذهب، والذي يتم احتسابه على أساس عدد أونصات الفضة المطلوبة لشراء أونصة ذهب واحدة، إلى قيمة 73.8 بعد أن وصل إلى أدنى معدلاته بقيمة 71.3 في وقت سابق من هذا الشهر.

وبعد انخفاض أسعار أونصة الذهب إلى ما دون 1185 دولاراً، وأونصة الفضة إلى ما دون 15.65 دولاراً، سيشهد هذان المعدنان الثمينان حالة دفاعية في مواجهة السيولة طويلة الأمد، بانتظار تقارير سوق العمل الأمريكية التي ستنشر في الاسابيع القادمة، والتي ستمثل الدليل الأول على ما يمكن أن يتخذه الاحتياطي الفدرالي من خطوات في ديسمبر.

وسيمثل ارتفاع الطلب الفعلي على الذهب في الهند مع اقتراب موعد الديوالي يوم 11 نوفمبر، واحتمالات إصدار تيسيرات كمية إضافية من قبل البنك المركزي الأوروبي، عوامل تدفع نحو دعم التعافي الحالي في أسعار هذين المعدنين. ويشهد الذهب حالياً تداولات ضمن قناة متصاعدة مع حد أدنى بقيمة 1115 دولاراً للأونصة.

النفط الخام يتجه نحو معدلاته

أدى تقرير المخزون الأسبوعي الصادر عن إدارة معلومات الطاقة الأمريكية إلى أعلى قفزة في الأسعار منذ ثمانية أسابيع، وذلك يوم الأربعاء الماضي. وقد أشار التقرير المذكور إلى ارتفاع أقل من المتوقع في المخزون النفطي للمرة الأولى منذ أربعة أسابيع، مع ازدياد في الطلب من قبل المصافي. وكان السوق قد شهد فرطاً في المبيعات تبع ارتفاعها بنسبة 17% خلال الأسابيع الثلاثة الماضية، وهو ما ساعد في تضخيم ردة الفعل أيضاً.

وشهد البنزين أداءً أعلى من النفط الخام، بعد التزايد المفاجئ للطلب من قبل المصافي والتراجع غير المتوقع في المخزون. وسيسهم هذا التزايد الذي جاء أبكر من المتوقع في الطلب من قبل المصافي في دعم الأسعار، كما يساعد في تراجع التركيز على المخزونات الكبيرة للنفط الخام، والتي حافظت على مستواها فوق 100 مليون برميل فوق معدل الخمس سنوات.

وتستمر مخزونات النفط الخام الأمريكية في الارتفاع، في حين تتباطأ مخزونات البنزين.

ومع استمرار فرط العرض والاحتمال الحالي بتعزيز قيمة الدولار الأمريكي، خصوصاً بعد البيان المتشدد الصادر عن اللجنة الفدرالية للأسواق المفتوحة، نشهد حالياً سقفاً أعلى للارتفاع تسببه موجة من المقاومة تحافظ على السعر بين 46.75 و 47.75 دولار. في الوقت ذاته، قد يساعد التصحيح الحاد الذي شهدناه يوم الثلاثاء في وضع حد أدنى للتراجع الحالي في التداولات.

ويمكن استشعار الآثار السلبية للتراجع في أسعار النفط في أسواق الدول المصدرة وشركات الطاقة. وأشارت توقعات صندوق النقد الدولي الإقليمية لمنطقة الشرق الأوسط إلى أن القوة النقدية للمملكة العربية السعودية قد تنضب بحلول العام 2020 إذا استمرت أسعار النفط الحالية. وكشفت العديد من شركات النفط والغاز في الولايات المتحدة الأمريكية وأوروبا عن خسائر جديدة للربع الثالث على التوالي، مع الاستمرار في تخفيض النفقات الرأسمالية.

من المؤكد أن مستوى 43-50 دولاراً الذي نشهده حالياً يعد منخفضاً بما فيه الكفاية لدعم إعادة التوازن، خصوصاً في الولايات المتحدة الأمريكية، التي تشهد إنتاجاً حالياً بمعدل 400 ألف برميل تحت القيمة التي شهدتها خلال الذروة الماضية. في الوقت ذاته، من الواضح أيضاً أنه ومع استمرار أعضاء ’أوبك‘ بزيادة الإنتاج قبل الموعد المتوقع لزيادة الصادرات من إيران العام المقبل، فإن هذه العملية قد تستغرق وقتاً أطول.